利益率改善シリーズの続きです。

参考記事:

2017.4.15 利益率が改善する企業を買え

2017.4.22 利益率が改善しやすい収益構造①:固定費の増加を伴わない売上拡大

2017.4.29 利益率が改善しやすい収益構造②:高利益率商品の成長

2017.6.3 利益率改善の事例①:カカクコム(2371)

2017.6.10 利益率改善の事例②:セリア(2782)

2017.6.24 利益率改善の事例③:モノタロウ(3064)

2017.7.1 利益率改善の事例④:スタートトゥデイ(3092)

2017.7.8 エムケイシステム(3910)の利益率は改善するか?

2017.7.15 ピクスタ(3416)の利益率は改善するか?

今回はリンクバル(6046)の利益率が改善するか、考えてみます。

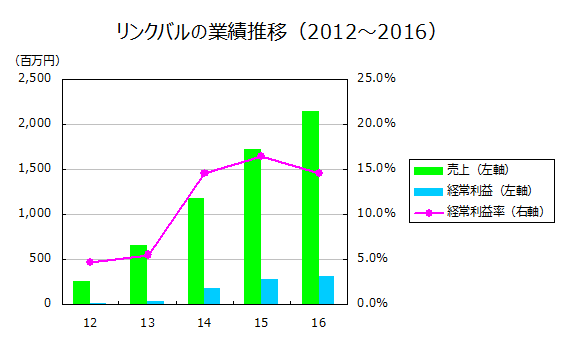

業績の推移

まずは、業績を確認してみます。

売上、経常利益は右肩上がりで、利益率も概ね上昇傾向と言えるでしょう。

費用の分析

費用を分類して分析してみましょう。

費用は以下のように分類しました。

原価:原価

人件費:給料手当、賞与引当金繰入額

その他販管費:上記以外の全ての費用

本当は広告宣伝費や建物設備費なども見たいのですが、会社の開示情報からはここまでしかわかりません。

原価が低下傾向ですね。

人件費は増加傾向、その他は減少傾向です。

ビジネスモデルからの検討

まず、原価率の低下理由から考えてみましょう。

リンクバルの原価はイベント開催時に飲食店に支払う飲食代金ですね。

参考記事:

2017.1.14 成長性の確認:リンクバル(6046)

自社開催の場合、リンクバルが参加者から参加費を徴収し(売上)、飲食店に飲食代金を支払います(原価)。他社開催の場合、原価は生じません。

つまり、自社開催の方が原価率は高くなるということです。

まず思いつくのは、「原価率が下がっているのは売上に占める他社開催の比率が増えているからではないか?」ということです。

「高利益率商品の成長」パターンですね。

参考記事:

2017.4.29 利益率が改善しやすい収益構造②:高利益率商品の成長

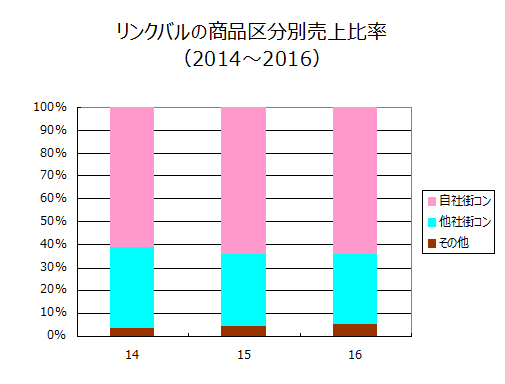

では、商品別の売上比率を見て行きましょう。

あれ?他社開催の比率は増えるどころか、減っていますね。

となると、原価率が下がる理由は2つしか考えられません。

①高く売っている → イベントの料金を値上げしている

②安く仕入れている → 飲食店に支払う代金を安くしている

これらは両方考えられますね。

リンクバルは2011年創業の若い企業です。

「街コンジャパン」は今でこそ業界ナンバー1のサイトですが、創業当時はまだ会員も少なく、他のサイトとの顧客獲得競争が熾烈だったと推測されます。

したがって、なるべく安い料金設定で会員を確保せざるを得なかったのではないでしょうか。

しかし、会員数が他のサイトを引き離すにつれて、集客力やイベントの種類の点で他のサイトと大きく差が付いたため、料金の値上げが可能になったのだと思います。

また、イベントの開催頻度が増えれば、飲食店との交渉力もつくので、飲食代金を抑えることも可能になるわけです。

ただ、どちらの要因も継続的なものではないですね。

値上げし続ければ会員は離れていきますし、飲食代金を抑えるのも限界があります。

よって、今後も原価率が下がると期待するのは少々難しいと思います。

原価以外の費用についても、今後減少の余地があるか、考えてみます。

人件費率は今のところ増加傾向です。

自社開催イベントについては、開催するには人手がいるので、売上に比例して人を増やす必要があります。

一方、他社開催イベントはビジネスモデル的にはITサービスと言っていいので、売上の増加と共に人件費は下がりそうなものですが、あまり下がっていません。

これはちょっと不可解です。

考えられる理由としては、まだサイトを開設して数年しか経っていないため、まだ固定比率の逓減が起きる段階ではなく、どんどん労力を投入してサイトの利便性を向上させようとしているため、売上の増加ペース以上に人件費の増加ペースが速い、ということでしょうか。

この仮説で行くと人件費率は将来的に改善する余地はあります。

ただ、現状では増加傾向である以上、人件費率が将来下がるという前提でバリュエーションをするのは危険だと思います。

その他販管費率が低下傾向な理由は、会社側の開示情報が少ないため、何とも言えません。

料金の値上げをしているのであれば、低下する説明はつきます。

また、ビジネスモデルからして、サーバー費用や通信費などの固定比率の逓減は起きそうなものですが、これも費用の明細が明らかでないため、何とも言えません。

ここは保守的に、その他の販売管理費も、下がらないという前提で考えた方が良さそうです。

以上より、利益率の改善には期待しない方がいいでしょう。

ただし、今期(2017年9月期)は他社開催イベントの好調により利益率が改善している(第2四半期時点で営業利益率19.1%。2016年9月期が同13.7%なので5%以上の改善。)ため、その数字をベースに、5年後も同程度くらいの利益率を維持するというイメージで考えています。

結論

結論をまとめます。

- 原価率が下がっているが、今後もその傾向が続くかは疑問。

- ビジネスモデル的には人件費率やその他の固定費率が下がっていく可能性はあるが、現状は下がっていない。

- 保守的に判断して、利益率は改善しないという前提で投資すべし。