保有銘柄の1つであるGMOペパボ(3633)の競争優位性を確認していきます。

これまでの記事で、競争優位性には代表的なものとして以下の5つの要因があると書いてきました。

- ネットワーク効果

- 無形資産

- コスト優位性

- 乗り換えコスト

- ニッチ市場

※参考記事

2017.12.2 競争優位性

2017.12.9 競争優位性の要因①:ネットワーク効果

2017.12.16 競争優位性の要因②:無形資産

2017.12.23 競争優位性の要因③:コスト優位性

2017.12.30 競争優位性の要因④:乗り換えコスト

2018.1.6 競争優位性の要因⑤:ニッチ市場

GMOペパボの競争優位性は以下のとおりです。

ホスティング事業・EC支援事業:乗り換えコスト

ハンドメイド事業:ネットワーク効果

ホスティング事業

ホスティング市場は参入障壁が低く、多くのブランドが乱立していますが、近年は業界内でのM&Aが進み、最終的にはGMOペパボを含むGMOグループ、エックスサーバー、さくらインターネット(3778)の上位3社がシェアの大半を占める状態になっています。

参入障壁が低いということで価格競争による利益率悪化が懸念されますが、乗り換えコストの高さと価格の低さから利益率の悪化は起きにくいと思われます。

レンタルサーバーを他社に乗り換えるのはわりと難儀な作業で、私のようなIT素人だとやり方を調べてから作業完了するまで1日がかりか、それ以上かかることが想定されます。

他社への乗り換えがそれだけの労力をかけてもなお魅力的なら実行に移すかもしれませんが、GMOペパボの主力ブランドであるロリポップのスタンダードプランは月額わずか500円です。

他社のサーバーが安かったとしても節約できる額はたかが知れているので、よほど使い勝手が悪くない限り、それだけの労力をかけて乗り換えをしようとは思いません。

よって、おそらく他社が低価格サービスを始めても、乗り換えコストの高さから既存顧客の流出が起きることは考えにくいでしょう。

一方で、新規顧客の獲得に関しては厳しい状況が続いています。

GMOペパボのレンタルサーバーの契約数は近年1~2%成長に留まっています。

一方で、ライバルのエックスサーバー社のHPを見ると、年率30%超の成長をしています。

もちろんM&Aによる嵩上げ分も含んでいますが、新規顧客の獲得という点ではGMOペパボはエックスサーバーに後れを取っています。

エックスサーバーの価格設定とサービス内容のバランスが絶妙なんですよね。

何を隠そう、私もGMOペパボの株主にもかかわらず、サーバーはエックスサーバーを使っています・・・(ブログを開始したときはまだ株主じゃなかったからね)。

GMOペパボがエックスサーバーと同じサービス内容・価格にするとおそらく実質的な値下げになるので、多分やらないと思います。

よって、GMOペパボはエックスサーバーほどのスペックを必要としないようなライトユーザーを対象とした棲み分け戦略に活路を見出すしかないんじゃないかと思います。

以上より、低価格と乗り換えコストの高さから既存顧客に関しては競争優位性は高いが、新規顧客に関しては競争優位性はそれほど高くない、という印象です。

EC支援事業

ネットショップサービス市場の主要なプレイヤーはだいたいこんな感じです。

| サービス名 | 店舗数(万店) |

|---|---|

| STORES.jp | 70 |

| BASE | 40 |

| カラーミーショップ | 4.5 |

| EC CUBE | 3.0 |

| MakeShop | 2.2 |

| Shop Serve | 1.1 |

| おちゃのこネット | 1.0 |

上位2社が圧倒的に見えますが、いずれもかなりシンプルな機能でライトユーザー向きです。

少し本格的なサイトを作りたいユーザーはカラーミーショップ、プロ向きはMake Shop(これもGMO系列)、EC CUBEと言った感じで、業界内での棲み分けがなされている印象です。

カラーミーショップが対象とする「ちょっと本格的にしたい」ライトユーザー層はあまり選択肢が少なく、競争はそれほど激しくなさそうです。

また、ネットショップサービスの乗り換えコストは高いのではないかと推測できます。

まず乗り換えに要する労力はかなりのものと推測されますし、顧客情報などもそのまま移行するのは難しいでしょう。

乗り換えコストの高さから、よほどサービスに不満がない限り既存顧客の流出は起きにくいでしょう。

とまあ、競争優位性は高めと思うのですが、先日カラーミーショップでその「よほど」の事態であるクレカ情報の流出というトラブルが起きました。

一定の顧客流出は覚悟しなければなりませんね。

再発防止に努めて欲しいです。

まとめると、ネットショップ業界内での棲み分けができており、乗り換えコストの高さもあって競争優位性は高めだと思います。

ただ、ネットショップ業界全体としては、独自サイト構築よりも楽天などのショッピングモール型の方が主流になって来ているようで、そもそも新規顧客自体が少ない、というのが難点でもあります。成長性という面ではイマイチでしょう。

ハンドメイド事業

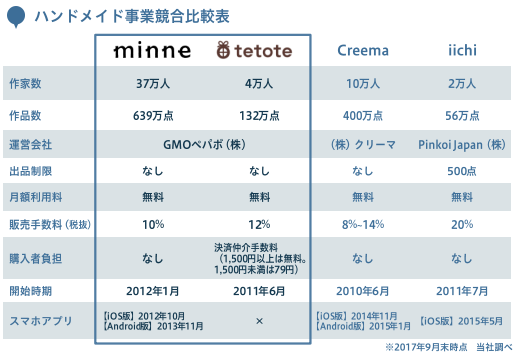

ハンドメイド市場の競合の状況は決算説明資料に載っています。

これによると業界1位のようですね。

競争優位性の根拠はおなじみ、ネットワーク効果です。

「顧客が集まる→作家が集まる→作品が集まる→顧客が集まる」という流れで、リンクバルやピクスタと同様、間接的効果です。

※参考記事

2017.12.9 競争優位性の要因①:ネットワーク効果

既に業界1位のポジションを獲得しており、ネットワーク効果の特性上、その地位は揺るぎないものと思います。

最大の競合であるCreemaもかなりの規模に達してきており、おそらくは上位数社による寡占状態に落ち着くのではないでしょうか。

ネットワーク効果が働くハンドメイド市場で既に1位のポジションにあり、競争優位性は非常に高いと思います。