さて、PERについて学んだところで、ワンパターンな成長戦略を持ち、売上規模が十分に小さい企業を見つけたら、具体的にどのくらいのPERで買えばいいのでしょうか?

答えは、「PERが成長率を下回ったときに買う」です。

成長企業のPER水準

ピーター・リンチは以下のように述べています。

もしPERが成長率より低ければ、それはバーゲン価格である。

仮に年率12%で成長する会社があるとして、そのPERが6倍なら大いに魅力的である。

一方、成長率が6%でPERが12倍ならこれは魅力に欠けるし、いずれ株価は下がるだろう。

一般的に、PERが成長率の半分だときわめて魅力的だし、PERが成長率の2倍なら非常に危ない。

ちなみに、ここで言う「成長率」とは、eps(一株あたり利益)の成長率を指します(epsについては前回記事を参照)。

過去の事例

では、実際に「PERが成長率を下回ったときに買う」という基準を用いて投資した場合どうなるのでしょうか。

ここでは少し保守的に「成長率マイナス5のPERで買う」という基準を用いて、「ワンパターンな成長戦略」で見た企業への投資シミュレーションをしてみましょう。

クックパッド(2193)

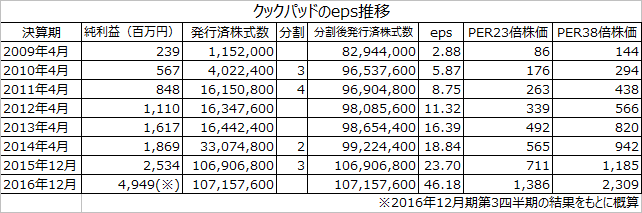

まず、eps成長率を算出しましょう。

epsは純利益÷発行済株式数で算出されます(epsについては前回記事を参照)。

成長企業の場合、上場前の成長率はとんでもなく高かったりするので、上場後の平均成長率を算出しましょう。

クックパッドが上場したのは、2009年7月です。

上場後の最初の決算は2010年4月で、このときの純利益は567百万円、発行済株式数は4,022,400なので、epsは以下のとおりです。

eps=純利益567百万円÷発行済株式数4,022,400=140.96円

これは数字を記載するときに、3ケタごとに区切るためです。

例えば、1億円なら、100,000,000円となります。

日本語だと4ケタごとに区切る方がわかりやすいように思えますが(1億円なら1,0000,0000円)、英語では3ケタの方がわかりやすいので、それに倣っています。

千: thousand … 1,000

百万: million …… 1,000,000

十億: billion …… 1,000,000,000

一兆: trillion …… 1,000,000,000,000

私は、epsなどの各種指標の計算には、基本的に百万円単位を用います。

財務分析をする際には、数年に渡る業績データをExcelに入力していくのですが、千円単位だと入力作業が面倒で、計算結果も百万円単位の場合と大して変わらないからです。

このブログでも、企業の経営指標は基本的に百万円単位を用いて表記していきます。

最新の決算は2015年12月で純利益は2,534百万円、発行済株式数は106,906,800なので、epsは

eps=純利益2,534百万円÷発行済株式数106,906,800=23.70円

「じゃあ、eps成長率は23.70円÷140.96円=0.17倍だな!」と計算するのは誤りです。

なぜなら、2010年4月から2015年12月にかけて、クックパッドは何度か株式分割を行い、株数は24倍に増えているからです。

例えば、株価100万円で発行済株式数1万株の企業があったとします。

2016年12月31日付で1:10の株式分割をしたとします。

すると、発行済株式数は10倍の10万株になり、株価は10分の1の10万円となります。

発行済株式数を増やしただけなので、分割前後で時価総額は変わりません。

分割前:100万円×1万株=100億円

分割後:10万円×10万株=100億円

株式分割の目的は、以下の3つです。

①株価を買いやすい値段にする:上の例だと、100万円だと買えないが、10万円だと買える、という人がいると思います。

②取り引きを成立しやすくする:株価が高すぎると、①と同じ理由で売買が成立しにくくなり、安い価格で売らなければならなかったり、高い価格で買わなければならなかったりしますが、株価を安くすることによって取引が増え、より適正な価格で売買できるようになります。取り引きを成立しやすくすることを「流動性を高める」とも言います。

③東証一部昇格を目指す:株を売買する証券取引所は日本だと「東証一部」「東証マザーズ」「札証(札幌証券取引所)」など色々ありますが、東証一部(東京証券取引所第一部)に上場する企業は「一部上場企業」と呼ばれ、企業の信用力が上がり、商売をする上で有利になります(息子さんが就職するときに、「マザーズ上場企業」より「一部上場企業」の方が何となくいい感じがしませんか?)。一部昇格には「流通株式数が一定以上」などの審査基準があり、発行済株式数を増やすことで、審査基準をクリアできることがあります。

よって、2010年4月時点の発行済株式数は、分割を考慮すると、

4,022,400×24倍=96,537,600

となり、分割を考慮したepsは以下のとおりです。

eps=純利益567百万円÷発行済株式数96,537,600=5.87円

したがって、eps成長率は以下のとおりとなります。

23.70円÷5.87円=4.04倍

これを年率換算してみましょう。2010年4月から2015年12月までは5年8ヶ月、つまり68ヶ月が経過していますので、12ヶ月分に換算します。4.04倍を68分の12乗すれば求められます。

4.04(12/68)=1.28倍=+28%

クックパッドの上場後の平均成長率は28%という計算結果が出ました。

成長率マイナス5のPERで買う、という基準だと、PERが23倍以下なら買い、ということになります。

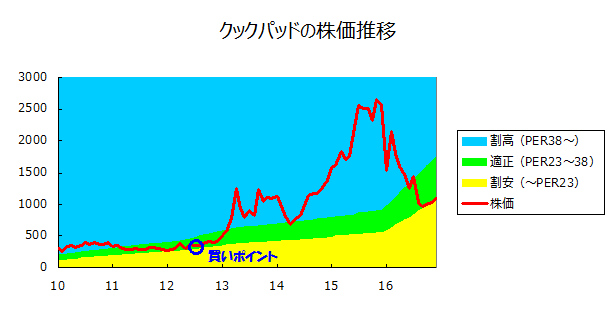

ためしに、各年のepsを算出して、PER23倍となる株価を線でつなぎ、株価の推移と比較してみましょう。

成長率マイナス5のPER23倍以下を割安圏、成長率プラス10のPER38倍以上を割高圏、間のPER23~38倍を適正圏としてみました。

成長率マイナス5のPERで買う、という基準だと、2012年6月に株価280円(分割を考慮した株価です)で買いポイントが訪れます(上のグラフでは月間の終値ベースの株価を表示しているので割安圏には入っていませんが、実際の株価は割安圏に入っています)。

もし、成長率プラス10のPER38倍を売りの基準とすると、わずか9か月後の2013年3月に株価600円あたりで売りポイントが訪れてしまい、長期投資の例としてはあまり良くありませんが、ここを見送って2015年の株価2500円あたりまで持てれば、9倍近く取れます。

売りはともかく、買いの基準としては悪くなさそうですね。

参考までに、グラフを作成するまでの計算過程を下記に示しておきます。

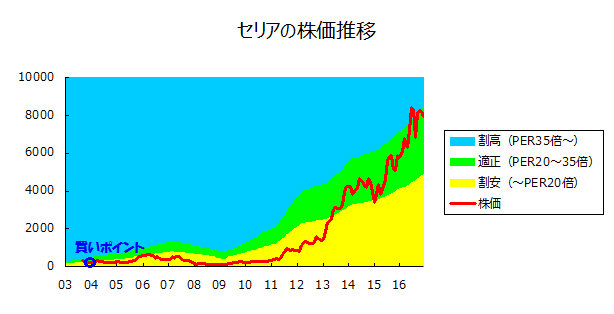

セリア(2782)

クックパッドと同様に成長率を計算します。

セリアの2004年3月期のepsは14.29(分割を考慮)、2016年3月期のepsは209.68なので、成長率は年率+25%です。成長率マイナス5のPER20倍以下で買い、とすると、上場後すぐの2003年12月に株価250円あたりで買いポイントが訪れます。

成長率プラス10のPER35倍を割高とすれば、2016年の8000円あたりまで保有し、20倍以上のリターンを得られます。

100円ショップという業種ゆえか、市場の評価は低く、株価はずっと割安圏で推移し、途中リーマンショックの煽りを受けて減益となり、株価が84円まで低迷する、というなかなか精神力を試される投資ですが、セリアの長期的な成長力を見極めることができていれば、最終的には報われています。

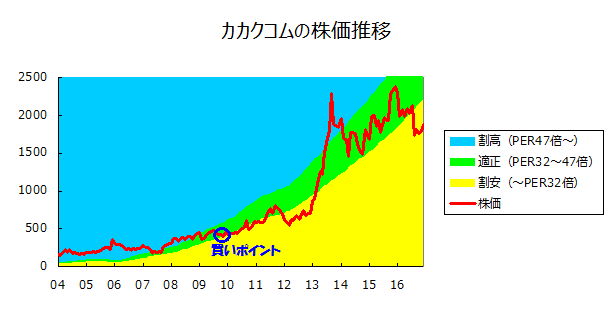

カカクコム(2371)

カカクコムの2004年3月期のepsは1.25(分割を考慮)、2016年3月期のepsは59.66なので、成長率は年率+37%です。

成長率マイナス5のPER32倍以下で買い、とすると、やはりそのビジネスモデルの優秀さから評価は高く、上場後6年が経過した2009年11月に株価400円あたりで初めて買いポイントが訪れます。

成長率プラス10のPER47倍を割高とすれば、2013年の2000円あたりまで保有し、5倍近いリターンを得られます。

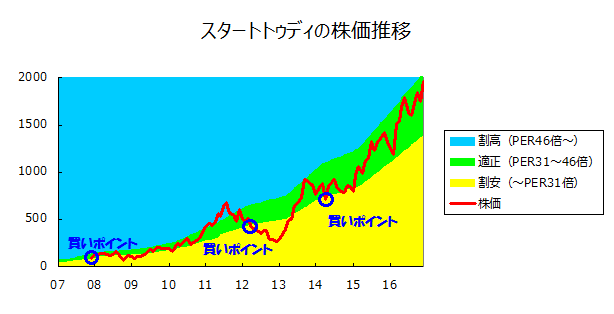

スタートトゥデイ(3092)

カカクコムの2008年3月期のepsは3.23(分割を考慮)、2016年3月期のepsは37.19なので、成長率は年率+36%です。

成長率マイナス5のPER31倍以下で買い、とすると、上場後すぐの2007年12月に株価85円あたりで買いポイントが訪れます。

成長率プラス10のPER46倍を割高とすれば、2011年の500円あたりまで保有し、5倍以上のリターンを得られます。

スタートトゥディの面白いのは、このあと2度も買いポイントが訪れることです。

2012年4月に再び440円あたりで買いポイントが訪れ、その後2013年9月に割高圏に入った920円あたりで売れば、また2倍のリターンを得られます。

さらに2014年4月の740円あたりで買いポイントが訪れ、その後2016年12月に割高圏に入った2000円近くで売れば、3倍近いのリターンを得られます。

5倍×2倍×3倍で30倍の達成です。

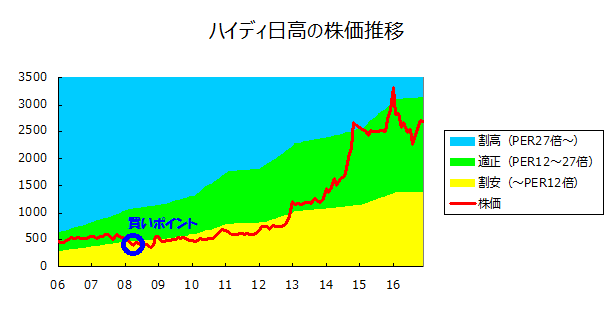

ハイディ日高(7611)

ハイディ日高は古い株価データが手に入らなかったので、2006年以降を見ていきます。

2005年2月期のepsは19.78(分割を考慮)、2016年3月期のepsは114.52なので、成長率は年率+17%です。

成長率マイナス5のPER12倍以下で買い、とすると、2008年3月に株価470円あたりで買いポイントが訪れます。

成長率プラス10のPER27倍を割高とすれば、2014年の2500円あたりまで保有し、5倍以上のリターンを得られます。

実際にはそこまで簡単な話ではない

上記の例は、既に過去の業績と株価が判明している企業に対し、基準を当てはめているにすぎません。

実際に投資判断を下す際には、未来の成長率を予想する必要があり、そこまで正確な数字は割り出せません。

また、未来の成長率を予想するには、結局は過去の実績を拠り所とするしかありません。

上記の例のように「スタートトゥデイの成長率は+36%だから成長率マイナス5のPER31倍以下なら買い!」とはならず、「ここ5年、だいたい30%以上の成長をしているから、最低でも25%程度の成長をするとして、PER25倍くらいで買えれば損はしないだろう・・・」くらいの判断になります。

PERが成長率を下回ったときに買う

成長株に投資する際には、企業が成長を持続する限り(それを見極めるために「ワンパターンな成長」と「売上規模」の評価が重要となる)、「PERが成長率を下回ったときに買う」という基準で買っていれば、満足なリターンを得ることができるでしょう。