株に投資する際には、大企業の方がリスクが小さいように思われがちです。

しかし、「ワンパターンな成長戦略」を持つ成長企業に投資する際には、企業の売上規模がなるべく小さいうちに投資するのが望ましいです。

売上の規模が小さいうちに投資した方が、より長期間、成長に乗っかることができ、リターンが大きくなるからです。

売上が小さいうちから投資した方が大きく利幅を取れる

西松屋チェーン(7545)は「ワンパターンな成長」の典型例です。

郊外型のロードサイド店で廉価な子供服と子育てグッズを販売するというビジネスモデルで、

来客の見込めそうな場所に出店し、店舗数を増やす、というワンパターンな成長戦略をひたすら繰り返すことで、売上を伸ばし続け、株価を30倍以上にしました。

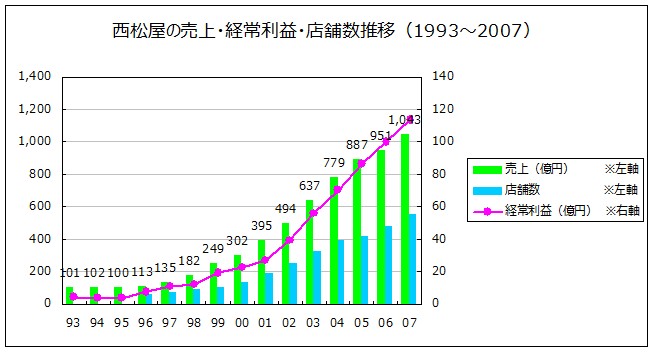

業績の推移を見てみましょう。

株価が底値の99円を付けたのは、1997年12月のことです。当時の売上は百数十億しかなかったことがわかります。そのころに投資していれば2006年1月の高値3065円まで株価は30倍高です。

もちろん、売上が500億円を超えてきた2003年以降でも、2003年3月に649円で買えば、5倍近く取れていますが、売上が小さいうちから投資した方が利幅を大きく取れる、というのはわかると思います。

ワンパターンが通用しなくなる

「ん、何で2007年までのデータしかないんだ?」

良く気づきましたね。

実は、意図的にデータを途中で切ったんです。

2008年以降の株価の推移はこんな感じです。

何と、株価は2006年1月の3065円から2011年3月の529円まで、-82.7%の大暴落です。

一体何が起こったのでしょうか?

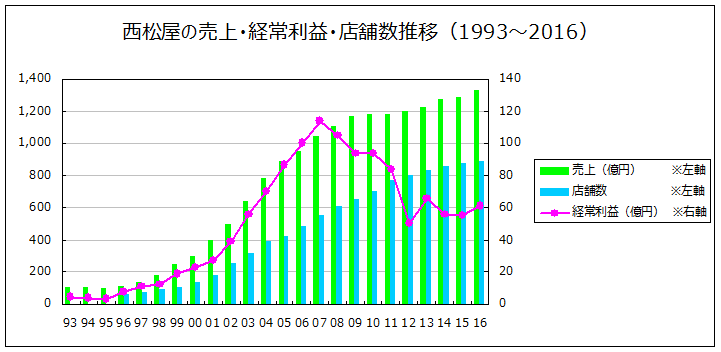

業績の推移を見てみましょう。

2008年以降、売上、店舗数が増えているのに、利益が増えていないことがわかります。

これは主に以下の理由によります。

- 店舗網の拡大を続けていると、次第に採算性の悪い場所しか出店余地がなくなり、無理してそういう場所に出店して、経営効率が悪化する。

- 最初は「誰もやっていないビジネスモデル」で成功をおさめるが、数年経つと他社がビジネスモデルを真似するようになり、競争が激化する。

要するに、ワンパターンが通用しなくなる、ということです。

西松屋のようにいきなり減益という場合もありますが、徐々に成長率が落ちていって、やがて安定した収益になる、というパターンもあります。

いずれにせよ、成長企業が永遠に成長を続けることは不可能で、いつかは必ず成長にブレーキがかかる、ということです。

企業の成長3段階

ピーターリンチは企業の成長段階について、以下のように述べています。

会社の成長過程には3段階がある。

本業の発展を成し遂げる始動段階、

新規事業へ進展していく急上昇段階、

もうこれ以上成長が難しい飽和状態に近づきつつある成熟段階、

の3つである。

これら3段階は、それぞれがだいたい7年くらい続く。第1段階での投資は、企業の成功が明確になっていないという意味で最も危険なものである。

第2段階は、第1段階での成功パターンを繰り返す最も利益をあげられる、安全な時期である。

第3段階は、企業が限界に近づきつつあり、それ以上の成長のためには他の方法を模索しなければならないという意味で、最も不確かな段階である。

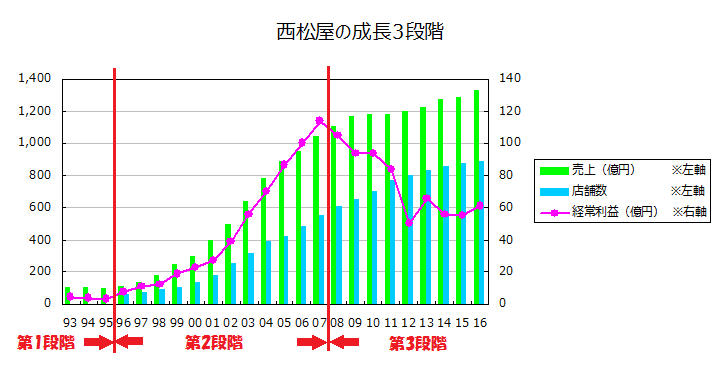

この理論を、西松屋に当てはめて見てみましょう。

第1段階:1993~95年は、売上は横ばい、利益も増えたり減ったりで安定しません。この時期は、「本業の発展を成し遂げる始動段階」と言えるでしょう。

第2段階:1996年から、急に人が変わったように売上、利益が毎年伸び始めます。「このビジネスモデルで行けるぞ!」というコツをつかんだんでしょうね。2007年まで、店舗数を毎年増やし、12期連続で増収増益を果たします。「新規事業へ進展していく急成長段階」と言えるでしょう。

第3段階:2008年からは店舗数は増えるのに、利益は悪化を辿ります。この時期は「もうこれ以上成長が難しい飽和状態に近づきつつある成熟段階」と言えるでしょう。

このうちの、第2段階に投資するのが、最もリターンが大きくなります。

株価チャートを見ても、第2段階と株価の上昇期が見事に重なっているのが見て取れます。

この第2段階の時期をなるべく大きく取るために、売上規模のなるべく小さいうちから投資する、という視点が大事です。

小さいことは良いこと

「売上規模が小さい」って具体的にはどのくらい?

小売・外食は500億円以下、IT系は50億円以下なら、十分なリターンが期待できると思います。

ただし、これはその企業が位置する市場によって大きく異なるので一概には言えません。

前回記事で挙げたセリアは小売業ですが売上500億円を超えてから100倍高していますし、カカクコムはIT系ですが売上60億を超えたあたりから16倍高しています。

ただ、売上10億円の成長企業を見つけたら、「こんな成長の初期から投資できるなんて!」と喜べるような感覚が成長株投資には必須です。

小さいことは良いことだ。

この感覚は大事です。