2月4日にエムケイシステム(3910)の2019年3月期第3四半期の決算発表がありました。

社労夢は順調、CuBeが足を引っ張るといういつも通りの決算内容です。

決算の概要

2019年3月期第1~3四半期累計

| 売上 | 経常利益 | |

|---|---|---|

| 2019年1~3Q(百万円) | 1,461 | 169 |

| 2018年1~3Q(百万円) | 1,371 | 204 |

| 前年比 | +7% | -17% |

2019年3月期第3四半期のみ

| 売上 | 経常利益 | |

|---|---|---|

| 2019年3Q(百万円) | 515 | 92 |

| 2018年3Q(百万円) | 447 | 60 |

| 前年比 | +15% | +53% |

3Qのみでは増収増益となりました。セグメント別に見てみましょう。

| 売上 | 営業利益 | |

|---|---|---|

| 2019年3Q(百万円) | 385 | 108 |

| 2018年3Q(百万円) | 329 | 75 |

| 前年比 | +17% | +44% |

| 売上 | 営業利益 | |

|---|---|---|

| 2019年3Q(百万円) | 130 | -15 |

| 2018年3Q(百万円) | 119 | -16 |

| 前年比 | +9% | ー |

社労夢事業は+17%の増収で、営業利益は+44%の大幅増益となっています。

3Qのみで比較すると、増収額は前年比56百万円です。

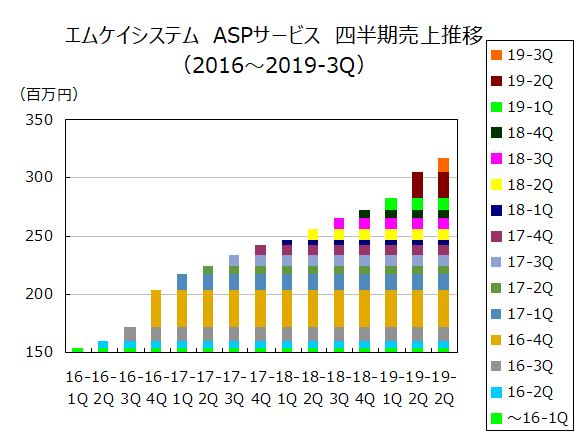

このうち、ASPサービスだけで前年比51百万円の増収となっています。

これは8月に実施された値上げの影響が大きいですが、新規顧客も着実に積みあがっているようで、順調そうです。

また、今のところ値上げによる顧客離れは起きていなさそうです。

一方、CuBeは3Qのみで前年比増収とはなっていますが、3Qは閑散期なので何とも言えません。

勝負どころは4Qですね。

クラウド化については一応、「顧客が大幅に増加しました」とは書かれていますが、数字には出てきていません。

まあ長い道のりになるでしょう。

投資判断

エムケイシステム(3910)の週足チャート 出所:株探

株価は決算発表後少し上げましたが、前回決算後からだと下がっています。

現在の株価は461円、予想PERは18.1倍(特別損失を含まないで計算)、単体だと予想PERは10倍程度です。

前回決算発表後、株価564円の時点では「社労夢事業を投資対象として見れば安いが、CuBeという余計なものがくっついており、CuBeの業績悪化リスクを考えるとそこまで割安とは言えない」と書きました。

※参考記事:2018.11.3 エムケイシステム 2019/03-2Q 辛抱の時期は続く・・・

しかし、ここまで株価が下がってきたとなると、さすがにCuBeというリスク要因があったとしても安いなと感じます。

買い増しもありかなと思います。