下記記事の続きです。

2017.4.15 利益率が改善する企業を買え

2017.4.22 利益率が改善しやすい収益構造①:固定費の増加を伴わない売上拡大

2017.4.29 利益率が改善しやすい収益構造②:高利益率商品の成長

一般的に、投資する企業の利益率は高い方が好ましいとされることが多いですが、成長株に限って言えば利益率が低い方がリターンは高くなります。

利益率が高いことのメリット

確認しておきますが、大前提として投資する企業の利益率は高い方が好ましいです。

利益率が高いということは、それだけ顧客に対して高い価格設定ができる、つまりは競争優位性が高いということを意味するからです。

例えば、上場している多くのスーパーマーケットチェーンは1~4%くらいの営業利益率に留まっています。

スーパーマーケットは、日々厳しい価格競争にさらされています。

主婦は毎日チラシを見て価格を比較し、「今日はあの店で油が安い!」と言って行く店を決めます。

店舗間の競争が激しく、価格交渉において顧客が優位なため、中々高い価格設定はできません。

よって、どうしても利益率は低くなってしまいます。

このような低利益率のビジネスは、参入障壁が低い(誰にでも始められる)ため、赤字転落のリスクも高く、長期投資には向きません。

一方、高利益率のビジネスは参入障壁が高いことが推測されるので、将来的に収益が悪化する可能性も低いです。

なので、基本的には投資する企業の利益率は高い方が好ましいです。

成長株の利益率は低い方が良い

上の記述と矛盾するようですが、利益率が改善するような成長株に限って言えば、投資対象の利益率は低い方がリターンが良いです。

例えば、以下の問題について考えてみてください。

A社、B社いずれも、売上成長率は10%で、純利益率が毎年1%ずつ改善します。

A社の売上は100億円、純利益は10億円で、純利益率は10%です。

B社の売上は100億円、純利益は1億円で、純利益率は1%です。

両社の現在のPERは同程度とします。

あなたならどちらに投資しますか?

単純に考えれば、利益率の高いA社の方が投資対象として優れているように見えます。

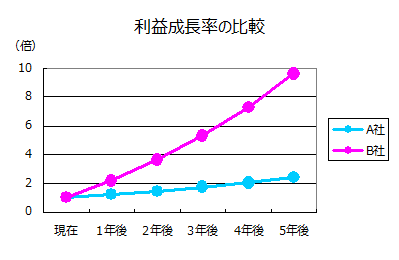

では、両社の5年間の利益の伸びを比較してみましょう。

| 現在 | 1年後 | 2年後 | 3年後 | 4年後 | 5年後 | |

|---|---|---|---|---|---|---|

| 売上(億円) | 100 | 110 | 121 | 133 | 146 | 161 |

| 純利益(億円) | 10 | 12 | 14 | 17 | 20 | 24 |

| 純利益率 | 10% | 11% | 12% | 13% | 14% | 15% |

| 現在 | 1年後 | 2年後 | 3年後 | 4年後 | 5年後 | |

|---|---|---|---|---|---|---|

| 売上(億円) | 100 | 110 | 121 | 133 | 146 | 161 |

| 純利益(億円) | 1 | 2.2 | 3.6 | 5.3 | 7.3 | 9.7 |

| 純利益率 | 1% | 2% | 3% | 4% | 5% | 6% |

A社の純利益は5年間で10億円から24億円に増えます。

5年後のPERが同程度なら、A社の株価は2.4倍になります。

B社の純利益は5年間で1億円から9.7億円に増えます。

5年後のPERが同程度なら、B社の株価は9.7倍になります。

というわけで、利益率の低いB社の方がリターンは高くなります。

これはB社の方が利益率の改善率が高かったことに起因します。

ある期間における企業の利益成長率は、以下のように売上成長率と利益率の改善率に分解できます。

利益成長率=売上成長率×利益率の改善率

※参考:2017.4.15 利益率が改善する企業を買え

A社、B社ともに5年間の売上成長率は同じです。

5年間で100億円から161億円に増えたため、売上成長率は1.61倍です。

利益率は、A社は10%から15%に増えたため、利益率の改善率は1.5倍となり、B社は1%から6%に増えたため、利益率の改善率は6.0倍となります。

両者の利益成長率は、

A社:1.61倍×1.5倍=2.4倍

B社:1.61倍×6.0倍=9.7倍

となります。

A社はもともと利益率が10%と高かったために、毎年1%ずつの利益率改善はそこまでのインパクトを与えませんでした。

一方、B社は利益率のスタートラインが1%と低かったために、毎年1%ずつ利益率が改善するインパクトが大きく、結果的にリターンはA社を大きく引き離すことになったのです。

つまりは、利益率が改善するという前提付きなら、スタートラインの利益率は低い方がリターンが高くなる、ということです。

大事なのは将来の利益率

- 長期投資の対象としては、競争優位性が高さが示唆される、高利益率の企業が好ましい。

- 利益率が改善するような成長株なら、投資時点の利益率が低い方がリターンは高くなる。

相反する2つの主張ですが、両者をまとめると以下のようになるでしょう。

「現時点での利益率は低いが、将来的に利益率が高くなるであろう企業を選べ!」

現時点での利益率が低くても、それが競争優位性の低さとイコールとは限りません。

独占性が高いにもかかわらず、始めの方は先行投資がかさんで中々利益がでないようなビジネスは数多く存在します。

そうしたビジネスは損益分岐点を超えると、爆発的に利益率が向上することがあります。

※参考:2017.4.22 利益率が改善しやすい収益構造①:固定費の増加を伴わない売上拡大

したがって、成長株投資の理想は「現時点での利益率は低いけど、潜在的な利益率が高い(つまりは競争優位性が高い)企業を、損益分岐点を超えたばかりの頃に買う」というパターンです。

結局は、現在の姿から数年後の将来像を想像できるできるか、という点が成長株投資家の成否をわけるということです。

ただし、あまり夢を見過ぎると大火傷するのでご注意を。

まとめ

長期投資の対象としては、高利益率の企業が好ましいと思われがちですが、現時点での利益率は低いが将来的に大きく利益率が改善するような企業を狙えば、より大きなリターンを手にすることが可能です。

私は、ピクスタがそんなタイプじゃないかなと思うんですよね。

今は先行投資でほとんど利益はないけど、潜在的な利益率はかなり高い気がします。