12月12日にリンクバル(6046)を保有株数600株のうち400株売却しました。

理由は割高になったためです。

取引の詳細

リンクバル(6046)の株価チャート 出所:株探

| 銘柄 | 株数 | 購入単価 | 売却単価 | 損益 | 損益率 | 購入日 | 売却日 | 年換算 |

|---|---|---|---|---|---|---|---|---|

| リンクバル | 400 | 252 | 1,670 | 567,400 | +564% | 2016.12.29 | 2018.12.12 | +164% |

保有株数600株のうち、200株を残し、400株を売却しました。

わずか2年間で買値から6倍以上という凄まじいリターンとなりました。

売却理由

売却理由は割高になったからです。

売却価格の1670円だと予想PERは49.5倍となります。

リンクバルはここ2年間60%近い増益率だったため、PEGレシオ的にはまだまだ割安な水準なのかもしれません。

ここは期待リターンを使って説明したいと思います。

※参考記事:2018.10.20 期待リターンを使ったバリュエーション

①5年後の業績を予想

まず5年後の業績を予想します。

| 売上 | 経常利益 | |

|---|---|---|

| 2018実績 | 2,769 (+4%) | 738 (+50%) |

| 2019予想 | 3,270 (+18%) | 989 (+34%) |

| 2020予想 | 3,856 (+18%) | 1,282 (+30%) |

| 2021予想 | 4,526 (+17%) | 1,617 (+26%) |

| 2022予想 | 5,276 (+17%) | 1,991 (+23%) |

| 2023予想 | 6,098 (+16%) | 2,402 (+20%) |

5年後(2023年9月期)の経常利益は2018年9月期の3.3倍、2,402百万円であると予想します(予想の過程は次回の記事で示します)。

②想定PER15倍として5年後の期待株価を算出

次に5年後の期待株価を算出します。

リンクバルの場合、留保金課税(同族会社に課せられる税)が高く、法人税率は37%程度なので、5年後の当期純利益は2,402百万円×(1-37%)=1,513百万円となります。

発行済株式数(自己株式を除く)は18,646,896で、上記の業績予想を満たした場合、業績目標付きの新株予約権の一部が行使され、21,600株増えます。

したがって、5年後epsは1,513百万円÷(18,646,896+21,600)=81.06

PERが15倍と想定すると、5年後期待株価は81.06×15=1216円と予想されます。

③現在の株価から一株当たりネットキャッシュを引いたNC調整後株価を算出

現在の株価から一株当たりネットキャッシュを引いたNC調整後株価を算出します。

2018年9月期末時点でリンクバルの保有する現金同等物は1,661百万円、有利子負債はゼロです。

一株当たりNC(ネットキャッシュ)は1,661百万円÷18,646,896=89円です。

したがって、NC調整後株価は1,670円-89円=1,581円です。

④NC調整後株価と5年後期待株価をもとに年率の期待リターンを算出

NC調整後株価は1,581円、5年後期待株価は1,216円なので、期待リターンは1,216÷1,581=0.769倍となります。

「5年後」は正確には2023年9月末を指すので、現在の日付からすると、1,750日後です(excelで=DATE(20230分,9,30)-TODAY()と入力すれば簡単に計算できる)。

したがって、期待リターンを年率換算すると0.769365/1750=0.947倍=-5.3%となります。

投資判断

期待リターンが0%を下回ったので、売却という判断を下しました。

リンクバルの株主からすると上記の計算過程は少し違和感があるかもしれません。

5年後の業績予想については新株予約権の行使条件の下限くらいなので、ちょっと保守的と言えるかもしれませんが、まあ妥当なところだと思います。

引っかかりどころは5年後の想定株価を15倍としているところだと思います。

「高成長銘柄のリンクバルのPERが15倍って安すぎないか?」という疑問は当然です。

これについては何ともわかりません。

5年後もPER30~50倍で評価されている可能性は十分にあると思います。

もしそうなるなら現時点での売却は早すぎたということになります。

ただ1つ言えることは5年後にPER30倍超で評価されているためには5年後の時点でもまだ現在の水準の高成長を続けていなければならないということです。

それって、かなりハードルが高いと思いませんか?

仮に5年後のPERが30倍だったとすると、想定株価は2432円、期待リターンは+11.5%となります。

5年で利益が3倍以上になりPER30倍という高評価を受けているという楽観的な想定でもリターンは+10%程度に過ぎないなら、もっと低リスク高リターンの投資対象があるだろうという判断です。

もちろん5年後の業績が上記の予想を上振れする可能性、評価がPER30倍を大きくオーバーシュートする可能性も大いにありますが、そうしたことを期待するのは私の投資方針に反します。

最近の相場の下落に引きずられて、成長しているのに株価が下がってきている銘柄が私の監視銘柄にも結構あります(クックビズ(6558)もそのうちの1つ)。

高成長中ながら割高な水準となったリンクバルよりも、そうした銘柄に乗り換えたほうがポートフォリオの期待リターンは上がるだろうと考え、売却に至りました。

200株残した理由

200株残した理由は2つです。

- 税務上の理由

- テンバガーを狙いたい

税務上の理由

息子の口座では基本的にジュニアNISA枠で投資したいと考えています。

例えば、80万円で買った株が倍に値上がりし、160万円で売却したとします。通常は売却益の80万円について約20%、つまり16万円が課税されますが、ジュニアNISAだと課税されません。

ただし、非課税となるのは投資枠を消費してから5年間、18歳になるまで口座から現金を引き出すことができない、という縛りがあります。

2018年のジュニアNISA枠はすでに使い切ってしまったため、リンクバルの売却資金は2019年枠での購入資金に充てたいと思うのですが、400株売ると現金がちょうどジュニアNISA枠の80万円に達するのです。

いずれ資産規模がもっと大きくなればNISA枠だけでは足りず結局は特定口座でも買うことになるので、残りの200株も売って特定口座でも買うというのもありですが、今のところはギリギリまでジュニアNISA枠内の運用を続ける方針です。

テンバガーを狙いたい

もう1つの理由はテンバガー達成の瞬間を記録に残しておきたいということです。

テンバガーとは株価が10倍になることです。

リンクバルは252円で買ったので、2520円になればテンバガー達成です。

実は私名義の口座ではリンクバルは150円くらいから買い始めており、既にテンバガーは達成しているのですが、それはあくまで非公開の話。

公開しているこのブログ上でテンバガー達成の瞬間を記録しておきたいのです。

2520円という株価はいつになるかはわかりませんが(この先の期間対リターンは下がるかもしれないが)、ポートフォリオの中ではリンクバルがテンバガーに一番近い銘柄であるのは事実です。

振り返り

株価は購入してから2年間で6.6倍になりました。

リンクバル(6046)の株価チャート 出所:株探

業績要因と評価要因

株価の上昇を業績要因と評価要因に分解してみましょう。

| 2016.12.29 | 2018.12.12 | 倍率 | |

|---|---|---|---|

| 株価 | 252※ | 1,670 | 6.6倍 |

| 実績eps | 9.74※ | 24.22 | 2.5倍 |

| PER | 25.9 | 69.0 | 2.7倍 |

※株式分割後の数字に調整しています。

業績2.5倍×評価2.7倍=株価6.6倍となり、どちらの要因も株価の上昇に同程度、寄与したことがわかります。

これが成長株投資の醍醐味ですね。

業績が伸びていくであろうという銘柄に投資したところ、業績が伸び、さらには評価(PER)も上昇して、株価は業績以上に大きく上昇するという事例です。

ただし、評価の上昇はあくまでボーナス、というのは長期投資の鉄則です。

私は投資期間の目安を5年としていますが(ただし今回のように途中で割高になれば売る)、5年後の相場環境なんてわかりっこありません。

リーマンショック直後の相場では20%の高成長銘柄がPER10倍台なんてのはざらにありました。

例え5年後にそのような低評価だったとしても利益が出るような株価水準で買わなければなりません。

最初からPERの上昇を期待してはならないのです。

期待するのはあくまで業績要因による株価の上昇、評価要因はボーナスです。

利益率改善の重要性

2年間でepsは2.5倍にもなりました。

epsを増加させるのは

- 売上の増加

- 利益率の改善

- 自社株買い

の3要因です。

自社株買いでepsを上昇させていくのは成熟期にあるような企業で、私の主な投資対象である小型成長企業では売上の増加と利益率の改善が主としてepsを押し上げます。

そして、ここで強調しておきたいのは利益率改善の重要性です。

| 2016年9月期 | 2018年9月期 | 倍率 | |

|---|---|---|---|

| 売上(百万円) | 2,144 | 2,769 | 1.3倍 |

| 当期純利益率 | 8.8% | 16.5% | 1.9倍 |

| eps | 9.74 | 24.22 | 2.5倍 |

※株式分割後の数字に調整しています

売上1.3倍×純利益率1.9倍=eps2.5倍となっており、売上の増加よりも利益率の改善の方がeps増加に与える影響は大きかったことがわかります。

単純に考えて2年で売上を2.5倍にするのって、至難の業ですよね。

顧客を増やす、顧客一人当たりの購入額を増やすにしても、2年で2.5倍はかなり無理な成長巣ピートです。

やはりepsを大きく上昇させるには利益率の改善が不可欠なのです。

過去、テンバガーを達成したような銘柄を見てみても、売上の増加に利益率の改善を伴っている事例がほとんどです。

したがって、成長株投資をするときには、売上を増加させられるかという点と共に、利益率を改善させうるかという視点で投資対象を分析することが重要です。

分散の重要性

リンクバルはここ2年間のポートフォリオのパフォーマンスを大きく引き上げてくれました。

しかし、実を言うと、リンクバルに投資した当初はそこまで期待していなかったんですね。

リンクバル購入直後の2016年12月末のポートフォリオを見ればそれがわかります。

※参考記事:2017.1.1 ポートフォリオ運用報告(2016年12月末)

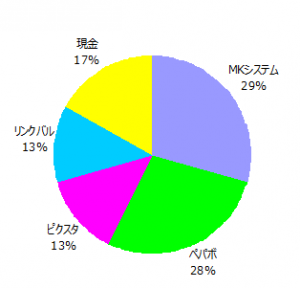

購入額はポートフォリオ全体の13%に過ぎず、エムケイシステム(3910)やGMOペパボ(3633)の半分以下です。

当時はリンクバルよりもエムケイやペパボの方が自信を持っていたようです。

しかし、リンクバルのこの2年間のパフォーマンスは2銘柄を凌駕しました。

| 2016年末株価 | 現在の株価 | 騰落率 | |

|---|---|---|---|

| リンクバル | 247 | 1,744 | 7.06倍 |

| エムケイシステム | 646 | 491 | -24% |

| GMOペパボ | 3,300 | 4,195 | +27% |

エムケイに至ってはマイナスですからね。

私の節穴っぷりがよくわかります。

リンクバルにそこまで期待していなかった理由は「果たして街コンにそこまで需要があるのか?」と懐疑的に見ていたからです。

投資した時点で会員数は70万人を超えていました。

リンクバルは「20~45歳の未婚男女1000万人が潜在顧客」と言っていましたが、私の感覚では街コンに参加するのは、なんと言うかちょっとチャラい一部の層で、一般に浸透するまでには至らないだろうと思っていたんですね。

また、「街コンが一過性のブームに終わるのでは?」という危惧もありました。

リンクバルという会社自体が2011年設立で、投資した2016年時点ではまだ5年しか経っていませんでした。

まだ街コンという文化は若いんです。

したがって、2016年当時は「若者たちが継続的に利用してくれるようなサービスとして定着するだろうか?」「一度は体験してみようと面白半分で参加して、それっきりという顧客も多いのでは?」と思っていました。

ところが、それから2年たち、街コンを巡る見方はずいぶん変わってきたと思います。

リンクバルの会員数は140万人を超えています。

周りで街コンに参加したという話もちらほら聞きますし、中には街コンをきっかけに知り合って結婚に至った知人もいます。

株主バイアスかもしれませんが、街コンという文化がすっかり定着したというか、一般に浸透した感があるんです。

一部のチャラい層の遊びじゃなくて、普通の人が気軽に参加できるような出会いの場になったんじゃないでしょうか。

話が長くなりましたが、ポートフォリオの主力ではなくて意外と期待していなかった奴が伸びるというのはよくあることです。

同窓会に行ったら当時は目立たなかった奴が意外と出世してた、みたいな(?)。

そういった点で、適度な分散は大事だと思います。

少し難のある銘柄でも保有比率を抑えて投資してみると、意外と伸びたりするものです。