11月16日にクックビズ(6558)を1580円で100株、新規購入しました。

購入判断に至った理由を記します。

競争優位性の確認

クックビズは飲食店業界に特化した人材紹介会社です。

主力の人材紹介事業では、同社サイト「cook+biz」を通じて集めた求職者に対し同社のコンサルタントがヒアリングを行って求人企業に紹介し、求職者が採用されれば求人企業から成功報酬を得ます。

また求人広告事業も行っており、求人情報を「cook+biz」に掲載し、求人企業から掲載期間に応じた掲載料を得ています。

典型的な「ネットワーク効果」の競争優位性ですね。

※参考記事:2017.12.9 競争優位性の要因①:ネットワーク効果

「求職者が集まる→求人企業が集まる→求職者がさらに集まる」という図式で、いわゆる「間接的効果」に該当します。

飲食特化型の求人サイトはライバルが多く、掲載求人数は業界で3番手くらいの立ち位置のようです。

※参考サイト:みんなの転職(https://www.tensyoku-hacker.com/?p=1260)

また、Googleで「飲食店 求人」と検索すると5番目くらいに出てきます。

飲食特化型の求人サイトだけではなく、indeedなどの大手もライバルになるので、競合は多めと言えますが、間接的効果型のネットワーク効果の特徴として、今後も複数の求人サイトが併存する寡占状態が続くと予想されます。

飲食業界は人出不足が深刻化しており、求人企業にとっては求職者を確保するために複数の人材紹介企業に求人を依頼するメリットが大きいためです。

ネットワーク効果が働く市場で3~5番手くらいのポジションにあり、まずまずの競争優位性を持つと言えそうです。

同じ間接的効果型のリンクバルやピクスタに比べるとやや弱めの競争優位性といった感じです。

成長性の確認

成長戦略は「cook+bizの認知度を上げて、求職者と求人企業を増やす」という単純なものですね。

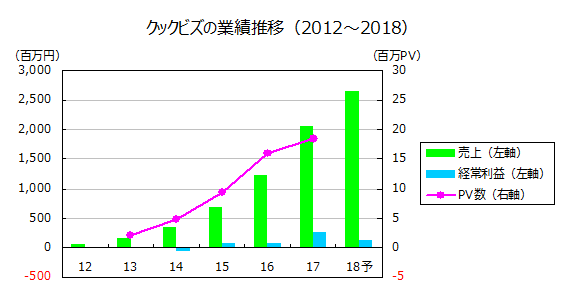

cook+bizのPV数が増えるにしたがって売上が増えていることがわかります。

出所:有価証券報告書および決算短信

成長余地について考えてみます。

クックビズの2017年11月期の人材紹介事業の売上は13億円です。

成功報酬は開示されていませんが、業界では採用されたポジションの年収の3~3.5割程度が相場らしいです。したがって、採用1人が決まるごとにだいたい100万円の売上となります。

つまり、クックビズが2017年11月期に決めた採用数は13億円÷100万円=1300人分くらいと推計できます。

これがどれくらいの規模なのか?

厚労省の雇用統計によれば、2018年9月の有効求職者数(パートを除く)は「飲食物調理の職業」が21,454人、「接客・給仕の職業」が17,485人となっています。

クックビズの顧客企業とハローワークで求人している企業は少し層が違うと思うので単純比較はできませんが、規模感としてはまだまだ成長余地はありそうです。

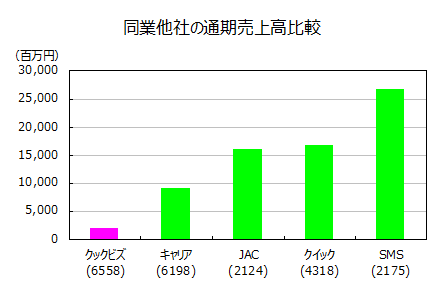

上場している人材紹介事業の売上を比較しても、クックビズの規模が小さいことがわかります。

出所:各社の最新の有価証券報告書

成長余地は大きそうです。

利益率の改善余地についても考えてみましょう。

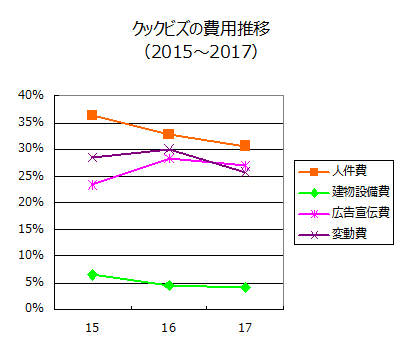

給料手当・役員報酬・賞与引当金繰入額を「人件費」、地代家賃・年間賃借料を「建物設備費」として、直近3年の費用の推移をグラフに示してみました(ただし2017年については地代家賃の記載がないため年間賃借料の合計から計算)。

出所:有価証券報告書

人件費・建物設備費が低下傾向です。

「固定費の増加を伴わない売上拡大」が起きていることが示唆されます。

※参考記事:2017.4.22 利益率が改善しやすい収益構造①:固定費の増加を伴わない売上拡大

収益構造から考えると、人材紹介事業は売上が増えるだけ人手もかかり、人手を収容するための建物も必要となる一方、求人広告事業はITサービスの一種で売上の増加よりも固定費の増加が緩やかです。

よって求人広告事業の方が利益率は改善しそうなものですが、事業別の営業利益率を見ると、むしろ改善傾向にあるのは人材紹介事業です。

| 2015 | 2016 | 2017 | |

|---|---|---|---|

| 人材紹介事業 | 12.8% | 15.7% | 22.6% |

| 求人広告事業 | 29.7% | 17.0% | 14.1% |

おそらくですが、広告宣伝費を求人広告事業にカウントしているためではないかと思います。

人材紹介事業・求人広告事業ともに、集客の窓口は「cook+biz」なので、広告宣伝費を事業別に分けることは困難なため、便宜的に求人広告事業に寄せているのでしょう。

したがって、事業別の営業利益率を見てもあまり意味はなく、全社の数字を見るべきだと思います。

全社の傾向としては、今後も人件費・建物設備費率の低下により営業利益率は上昇傾向になるのではないか、と予想します。

2018年11月期については大幅な減益予想ですが、これは人材・広告投資を先行させたためです。

飲食業界の深刻な人手不足(※)を見るに、現時点でニーズが滞るとは考えにくいです。

※2018年9月の有効求人倍率(除パート)は「飲食物調理の職業」が2.98倍、「接客・給仕の職業」が2.93倍

今後5年の平均成長率は、2017年11月期から見て、売上が15~20%程度、利益率改善を考慮すると利益成長率は20~25%程度になると予想します。

不況耐性の確認

一般的に人材紹介事業は不況時に業績が悪化します。

企業の求人が大きく落ち込むためです。

しかし、飲食業界の場合は状況が大きく異なります。

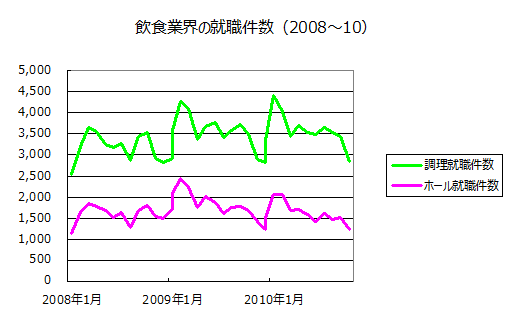

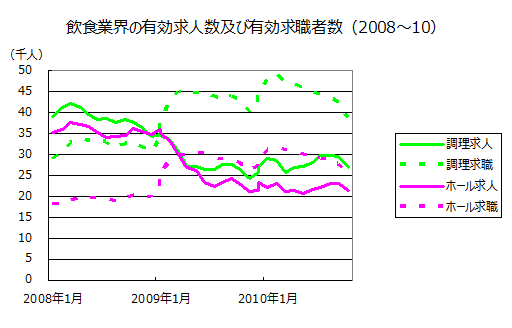

出所:厚生労働省、一般職業紹介状況 ※飲食物調理の職業を「調理」、接客・給仕の職業を「ホール」と記載

リーマンショックがあった2008年10月前後の雇用統計を見ると、就職件数(パートを除く)は大して減っておらず、むしろ若干増えているように見えます。

出所:厚生労働省、一般職業紹介状況

求人数・求職者数を見ると、確かに求人数はリーマンショック後に減っていますが、求職者数は増えています。

これは不況により求人数が減るため、他の業種から求職者が流れてくるためです。

景気の良いときは求職者の売り手市場のため、求職者は給料の安い、仕事内容もきつい飲食業は選びません。

しかし不況で求人が減るとそんなえり好みはできなくなり、飲食業でも何でもやったるわ!となるわけです。

リーマンショック前:求人が求職を大幅に上回り、求職者数がボトルネックとなる

リーマンショック後:求職が求人を上回り、求人数がボトルネックとなる

という構図で、求人数の落ち込みがさほどではなかったため、結果的に就職件数は若干増えたわけです。

では、現在の状況はどうか。

2018年9月の有効求人倍率(除パート)は「飲食物調理の職業」が2.98倍、「接客・給仕の職業」が2.93倍となっています。

2008年1月時点の有効求人倍率(除パート)は「飲食物調理の職業」が1.35倍、「接客・給仕の職業」が1.96倍となっています。

つまり、現在の飲食業界の人手不足はリーマンショック前のときより深刻です。

これだけ求人が求職を上回っている状況だと、次の不況時には求職が求人を上回ることがなく、求職が増える分だけ就職件数が増える可能性が高いです。

ということは、不況になれば逆にクックビズの売上成長率は上昇することが予想されます。

不況耐性は高いどころか、むしろ不況歓迎くらいの感じです。

バリュエーション

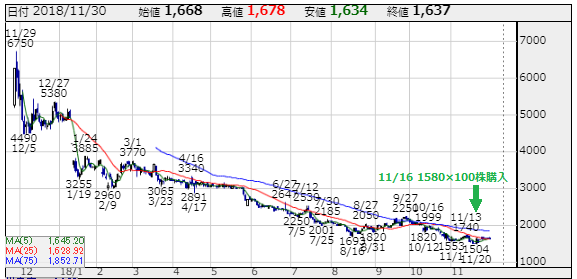

株価は上場以来下がり続けています。

クックビズ(6558)の株価チャート 出所:株探

2018年11月期の先行投資が市場から嫌気されているようです。

購入価格の1580円を基準にすると、予想PERは45.8倍です。

かなり割高に感じますが、実績PERだと19.6倍です(2017年11月期末時点では上場前だが、現在の発行済株式数2,176,341株で計算)。

つまりは2017年11月期の利益率に戻れるならば大幅に割安です。

まとめ

ネットワーク効果型の競争優位性を持ち、市場で3~5番手とまずまずの位置に付けています。

2018年11月期は減収となる予想ですが、規模から考えると成長余地は大きそうで、先行投資が実れば利益は大きく伸びそうです。

アベノミクス後長く続いた好景気の終わりが危惧される昨今では、不況耐性の高さも魅力です。

増収減益企業ということでリスクは大きいですが、もし当たれば大化けする銘柄だと思います。