はじめににこのブログの開始の経緯を書いていますので、未読の方はご覧ください。

1.運用結果

2.ポートフォリオ

3.売買履歴

売却

なし

購入

4.父のコメント

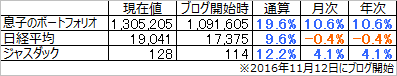

息子のポートフォリオ時価は昨年末比で+10.6%と急伸しました。

新たにバリューゴルフ(3931)を購入しました。

これも面白い事業を行う成長企業です。

日経平均は-0.4%とほぼ横ばいでした。

米トランプ大統領は選挙期間中、「メキシコとの国境に壁を作る」「イスラム教徒の入国を禁止する」などの非現実的な公約を掲げ、世界は「こいつが大統領になったら大変なことになる」と警戒していましたが、昨年11月の選挙勝利以来、減税や財政出動などのプラス面のみに焦点が当てられ、株価は上昇してきました。今年1月20日の就任以降もその流れは続き、ダウ平均株価は1月25日、初めて2万ドルの大台を突破しました。

しかし、ここに来てトランプ大統領が上記の「まさかやるわけないだろう」と思われていた公約を本当に実行し始めたものだから、「あれ、こいつやっぱりヤバい奴なんじゃね?」と思い直し、市場の流れはリスクオフに変わりました。

ドル/円は年初の117円台から112円台まで円高が進み、日経平均株価も1月5日につけた19600円台の高値から一時は19000円を割るまで下落しました。

こうして見ると、市場関係者って本当に短絡的というか、浅はかですよね。

トランプの公約の内容は就任前からわかっていたわけじゃないですか。

イギリスのEU離脱のときも思いましたが、「何を今さら?」と思ってしまいます。

一方、ジャスダックは昨年末比+4.1%と日経平均に比べて好調でした。

ジャスダックは小型株が中心ですが、1月は小型株のパフォーマンスが大型株を上回ることが多く、これは「1月効果」というアノマリーとして知られています。

9月効果:9月は他の月に比べて著しくパフォーマンスが悪い。

月替わり効果:月の前半の上昇率は、後半の上昇率より著しく高い。

モメンタム効果:値上がりした銘柄はさらに上がりやすく、値下がりした銘柄はさらに下がりやすい。

経済学者ジェレミー・シーゲルによれば、1925~2006年の1月におけるS&P500指数の平均利回りは+1.57%だったのに対し、小型株は+6.07%だったそうです。

1月効果の原因については、12月に節税目的の売りが出た反動、12月にボーナスが出て1月に株を買うから、など様々な憶測がありますが、理由はわかっていません。

出典 ジェレミー・シーゲル「株式投資 第4版」p328

息子のポートフォリオの時価がたった1ヶ月で10%も値上がりしたのも、小型株効果による押し上げの影響が大きいです。

小型株でポートフォリオを固めた個人投資家の皆様も、前月はさぞかしパフォーマンスが良かったと思いますが、それは1月効果のおかげであり、間違ってもあなたの銘柄選択が良かったからではないので、勘違いしないようにしましょう。

人間は、良いことが起きると「俺の判断は正解だった」と自分の手柄にするのに、都合の悪いことが起きると「運が悪かったからだ」と外部環境のせいにする傾向があり、これを「帰属バイアス」などと呼ぶそうです。

出典 ジェレミー・シーゲル「株式投資 第4版」p349

要人の言動や短期的な値動きに影響されて投資判断を曲げたりせず、淡々と、冷徹に、感情を排して投資を継続しましょう。