1.運用結果

| 現在値 | ブログ開始時 | 通算 | 月次 | 年次 | |

|---|---|---|---|---|---|

| 長男 | 4,436,669 | 1,091,605 | 306.4% | -0.4% | 31.2% |

| 日経平均 | 27,822 | 17,375 | 60.1% | -3.7% | 1.4% |

| ジャスダック | 180 | 114 | 57.8% | -3.6% | -1.1% |

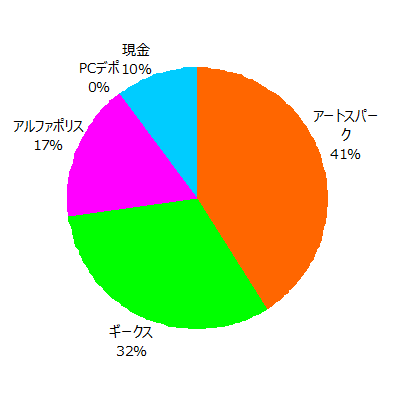

2.長男のポートフォリオ

| 銘柄 | 株数 | 購入単価 | 現在値 | 評価額 | 損益率 | 先月比 |

|---|---|---|---|---|---|---|

| アートスパーク | 2000 | 189 | 911 | 1,822,000 | 381% | -23% |

| ギークス | 700 | 1,079 | 2,011 | 1,407,700 | 86% | 38% |

| アルファポリス | 200 | 3,128 | 3,730 | 746,000 | 19% | 21% |

| PCデポ | 0 | 556 | 321 | 0 | ― | -30% |

| 現金 | 460,969 | |||||

| 合計 | 4,436,669 |

3.売買・配当履歴

売却

| 銘柄 | 株数 | 購入単価 | 売却単価 | 損益 | 損益率 | 購入日 | 売却日 |

|---|---|---|---|---|---|---|---|

| PCデポ | 400 | 556 | 419 | -54,800 | -25% | 2020.12.28,29 | 2021.11.12 |

購入

なし

配当

なし

4.父のコメント

11月は新政権発足のご祝儀のような雰囲気でアゲアゲでしたが、終盤になって南ア初の変異型「オミクロン株」の流行により、相場は大きく下げました。

保有銘柄は決算を通過し、アートスパークがマイナス、ギークスとアルファポリスがプラスで、ポートフォリオ全体としてはほぼ変わらずでした。

PCデポは売却しました。

業績回復はまだまだ先になりそうで、それなら他の有望な成長株に資金を移した方が良いだろうと考えました。

売却資金は2022年のジュニアNISA枠に充てます。

アートスパークは売上および利益の伸びが市場の期待を下回ったようですね。

私の見解としては、良い決算だったと思います。

クリエイターサポートにおいて、昨年あれだけ巣ごもりの追い風を受けた2Q・3Qからさらに売上を伸ばしています。

また、ユーザーの購入形態が一括からサブスクリプションに移行していく中で、売上の伸び率は一時的に停滞するでしょうが、売上の計上が後ろ倒しになっただけで、何も問題はありません。

ギークスは期待通りの決算だったなと思います。

IT人材事業はコロナ禍からの回復が顕著で、アクセルがかかってきましたね。

ゲーム事業は大幅な増収増益となりましたが、これは昨年まで年度末にドカッと計上していた売上・利益を、期中に認識したに過ぎません。

しかし市場はこれを好感したようです。

まあこれまで割安すぎたので、株価が是正されるきっかけになったという感じですかね。

アルファポリスはかなり期待を上回る決算でした。

昨年2Qは、1Qの発売延期タイトル+巣ごもり+20周年キャンペーンという追い風を受けまくっての好業績だったのですが、それをも上回る売上をたたき出してきましたね。

恐れ入りました。

ブログを始めてから5年が経ちました。

長男のポートフォリオは5年で4倍になりました。

年率換算すると+32%です。

+15%を目標にしていたので、自分としては上出来です。

しかし、全体相場もこの間かなり好調だったので、それに助けられた面もあります。

このペースで資産を増やし続けられるとは考えていません。

最終的な目標は長男が18歳になるまで1000万円にすることです。

長男は今6歳。

あと12年で2.5倍なので、年率+10%くらいで目標達成です。

スタートダッシュが好調だったので、かなりハードルは下がりました。

運用成績としては満足なのですが、振り返ってみると、内容的にはあまり満足していません。

長期投資と謳いながら、5年前に投資していた銘柄は一つもありませんね・・・。

最も古い銘柄でも、3年前に購入したアートスパークです。

今後の目標はポートフォリオの回転率を下げることです。

具体的には、銘柄選択の基準を厳しくすることです。

これまでは80点の銘柄でも合格としていましたが、結局そういう銘柄ってわりとすぐに業績に陰りが出てきて売却というパターンが多い気がします。

大化けする銘柄って、だいたいは95点の銘柄、つまり第一印象からもう全然違うオーラを放っていて、細かく分析しなくても、今すぐ買えと本能が告げてくるような銘柄なんですよね。

アートスパークやアズームはそういう感じでした(リンクバルは違ったけどね)。

それでも何で80点の銘柄を買うかと言えば、80点の方が割安だからです。

80点の銘柄はPER15倍で売っています。

一方、95点の銘柄は、市場もそれなりに評価していて、最低でもPER30倍出さないと買えません。

それでもリターンは95点の銘柄が上回ります。

なぜかというと、95点の銘柄は増益率が半端ないので、一見割高なPERでも数年後の業績から考えると実は割安だからです。

アズームは2020年2月に1,336円(分割前は2,672円)で買いました。

当時の予想PERは33倍でした。

2021年9月期の実績epsは112.85円なので、2年後の業績に対してはPER11.8倍だったことになります。

さらに言えば、2022年9月期の予想epsは185.52なので、3年後の業績に対する予想PERは7.2倍です。

めっちゃ割安ですね。

現在の株価は7000円以上、当時からずっと持っていれば5倍以上になっています。

もちろん事前に成長を見極めるのは超難しいわけで、もし高PER銘柄が成長鈍化すると、予想eps↓+評価(PER)↓=株価↓↓となって大ダメージです。

そこで分散という手法を用いるわけです。

あわよくば数倍に業績が伸びるであろう銘柄を何個か持っておけば、一部は成長鈍化で大ダメージを食らうけど、一部は数倍になって、結果的にリターンはかなり良いものになります。

下側のリスクは-100%までだけど、上側は+1000%も夢じゃないのです。

期待値はかなりのプラスになると考えます。

銘柄選択の精度を上げて、超一流の成長株を引き当て、なるべく回転率の低いポートフォリオを目指したいと思います。

5.次男のポートフォリオ

| 銘柄 | 株数 | 購入単価 | 現在値 | 評価額 | 損益率 |

|---|---|---|---|---|---|

| アートスパーク | 800 | 558 | 911 | 728,800 | 63% |

| ギークス | 200 | 1,083 | 2,011 | 402,200 | 86% |

| 現金 | 486,279 | ||||

| 合計 | 1,617,279 |

6.三男のポートフォリオ

| 銘柄 | 株数 | 購入単価 | 現在値 | 評価額 | 損益率 |

|---|---|---|---|---|---|

| アートスパーク | 500 | 764 | 911 | 455,500 | 19% |

| ギークス | 200 | 1,561 | 2,011 | 402,200 | 29% |

| 現金 | 305,800 | ||||

| 合計 | 1,163,500 |

コメント

いつもブログを拝見させて頂いております。

ギークス、アルファポリス、アートスパークhd など、ここを見て購入し値上がりしました。

呂不韋のきかおくべしという言葉が好きで、良くこのブログを見ています。

ちなみに最近はGSIクレオスが良いんじゃないかと気になっているのですが、どのように思われますか。

三村さん、コメントありがとうございます。

閑散としたこのブログにコメントいただきまして、大変嬉しいです。

今は月1回の更新なので、返事が遅くなり申し訳ありません。

8101GSIクレオスですが、私の投資対象とはなりません。

繊維の総合商社ということで、市況に左右され、また競争優位性の認められない業界だと想像します。

成長性に関しても、売上・利益が増えたり減ったりでこれから利益が増えていくとは考えにくいです。

ただし、投資対象として有望ではない、ということではありません。

私の能力では、投資対象として有望かどうかわからない、ということです。

私が投資対象とするのは明確な競争優位性が認められ、かつ今後大きく成長するであろう銘柄のみです。

GSIクレオスはバリュー株の類の銘柄だと思いますが、例えば繊維業界に詳しくて、今後業績が伸びることが予想できるとか、保有資産を調べてみて大幅に割安であるとか、そのような視点、違った投資手法であれば投資対象となりうる可能性があるでしょう。