5月7~8日にPCデポ(7618)を402円で700株購入しました。

購入判断に至った理由を記します。

競争優位性の確認

PCデポは主にパソコン・スマホを販売する小売チェーンです。

元々は単なる量販店だったのですが、10年くらい前から「サービス」事業に進出し、今では同事業が利益の大半を稼ぐようになっています。

顧客はPCデポの店舗でパソコン・スマホを購入すると同時に月額課金のサービス会員になることができ、初期設定や使用法、各種トラブルの対応などのサポートを受けることができます。

例えばPC・スマホ各1台ずつのプランだと初期費用8000円、月額3000円(3年契約)です。

30代の私の感覚では「高くね?」と思います。PCのトラブルなどネットで調べれば大半は解決するのに、そんなもののために月3000円も払う人の気が知れません。

しかし、PCデポのメインターゲットは60代以上の割と経済的に余裕のある顧客層です。

彼らには「ITの知識はないけれど、パソコン・スマホを使いたい」「時間と手間をかけるよりもさっさとお金で解決したい」というニーズがあるのです。

私もPCデポのサービス事業を知った当初は良さが全くわからなかったのですが、自分の親がPCデポのサービスを使っているということを知って、「そういうニーズがあるんだ!」と合点がいきました。

競争優位性の根拠はニッチ市場です。

※参考記事:2018.1.6 競争優位性の要因⑤:ニッチ市場

ライバルとして考えられるのは他の家電量販店ですが、いずれもサポートデスクは備えていますが、PCデポのように月額課金というビジネスモデルで成功を収めている企業は今のところ見当たりません。

その理由はサービス分野に進出するためのハードルの高さだと推測します。

PCデポは2014年3月期から販売よりもサービスに重きを置いた店舗形態「スマートライフパートナー(SLP)店」を展開していますが、店舗のSLP化(既存のPCデポ店からSLP店への改装)によりサービス事業は大きく伸びているものの、逆にハードの販売は大きく減少しています。

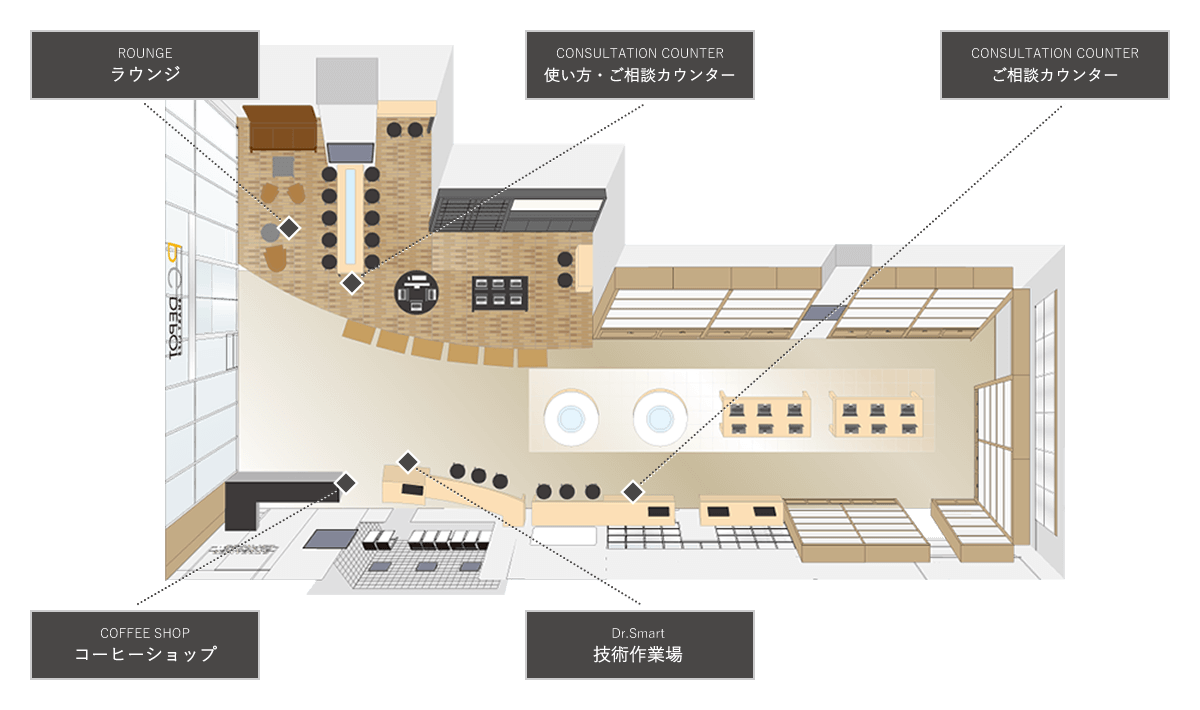

SLP六本木店のフロアマップを見てみれば、その理由はわかります。

PCデポSLP六本木店フロアマップ 出所:公式サイト

空間が広くとられて、商品の陳列棚は少なく、代わりに相談用のテーブルが店舗の中心に据えられています。カフェまであります。

従来の家電量販店のイメージとは大きく異なりますね。

こういう店構えにしてサービスを受けたい顧客層を取り込んでいるわけです。

陳列棚が少ないので当然ながら商品販売の売上は減ります。

また、店員もサポートが仕事の中心となるため、従業員の教育にも多大なコストが発生します。

つまり、サービス分野に本格的に進出するには業態の転換による商品販売の売上減少、従業員教育への投資など、かなり大規模な変革が必要となるため、こうした要素が他の量販店にとっての参入障壁となっているのではないかと考えます。

量販店の中では割と小規模で、商品販売では利益が出ずジリ貧だったPCデポだからこそ取ることができた戦略と言えるでしょう。

競争優位性はわりと高めだと思います。

成長性の確認

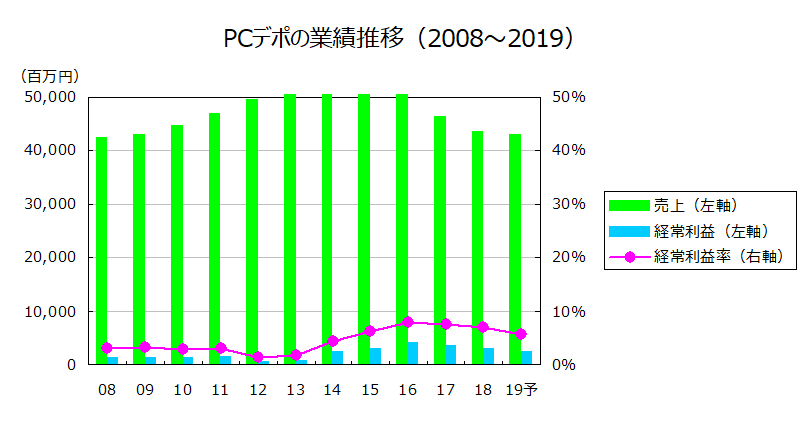

業績の推移を見てみましょう。

データ出所:有価証券報告書および決算短信

サービスへ舵を切ったことにより、2012年3月期を底に2016年3月期まで利益を伸ばしましたが、その後減益が続いています。

実はこの会社、2016年8月に不祥事を起こしています。

認知症の高齢者に不必要で高額なサービスを売りつけたんですね。

この事件により会社の信用は低下し、業績は低迷しています。

今後業績を回復させ、元の成長軌道に戻せるかどうかという状況です。

業績はこのまま低迷を続けるだろうという見方が大半で、株価も低迷しています。

しかし、私はまた成長を再開できるだろうと見ています。

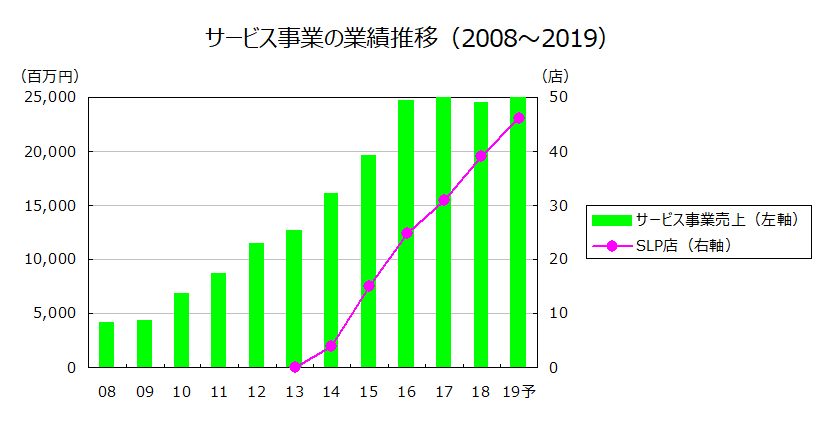

サービス事業の推移を見てみましょう。

不祥事が起こった2016年以降、サービス事業の売上は減ってはいません。

信用は低下したものの、解約は一定数に収まり、多くの顧客は利用を続けています。

なんだかんだでニーズはあるんですね。

2016年以降もSLP店の出店を続けているにもかかわらず売上は横ばい、経常利益は減少ということは、確かに収益性は減少していると言えるでしょう。

しかし、会社も再発防止策を講じ、従業員の教育に力を入れていますし、顧客としてもニーズはあるので、そろそろ信用回復と共に徐々に収益性は回復してくるのではないかなと思います。

店舗の出店余地もかなりあります。

| 地域 | 店舗数 |

|---|---|

| 東京都 | 18 |

| 神奈川県 | 11 |

| 埼玉県 | 7 |

| その他 | 10 |

| 合計 | 46 |

SLP店はまだ関東がメインで、全国に広大な出店余地があります。

現在のところは既存のPCデポをSLPに改装することで成長していますが、そろそろ新規出店に力を入れてくるんじゃないでしょうか。

成長余地はかなり大きいと見ています。

不況耐性の確認

リーマンショックの起こった2008年前後で売上・利益ともに大きな変化はありません。

BtoCで売っているものも高価なものではないため、景気の影響はそれほど受けません。

当時とは違いサービス事業の売上が大半を占めるようになっていますが、サービス事業も月額課金なので、すぐに影響を受けることはなさそうです。

不況耐性は高いと思います。

バリュエーション

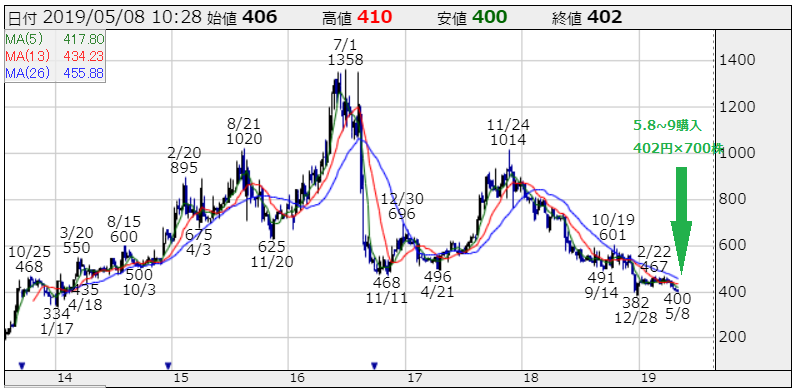

PCデポ(7618)の週足チャート 出所:株探

2016年8月の不祥事により株価は1300円台から400円台に急降下、その後業績の回復期待から2017年には1000以上の高値を付けますが、業績は回復して来ず、その後株価はどんどん下げています。

期待リターンを使ったバリュエーションをしてみましょう。

※参考記事:2018.10.20 期待リターンを使ったバリュエーション

| 売上(前年比±%) | 営業利益(対売上比%) | |

|---|---|---|

| 2018実績 | 24,566 (- 1.7%) | 2,719 (11.1%) |

| 2019予想 | 25,050 (+ 2.0%) | 2,612 (10.4%) |

| 2020予想 | 26,303 (+ 5.0%) | 2,863 (10.9%) |

| 2021予想 | 30,564 (+16.2%) | 3,715 (12.2%) |

| 2022予想 | 35,020 (+14.6%) | 4,606 (13.2%) |

| 2023予想 | 39,615 (+13.1%) | 5,525 (13.9%) |

サービス事業のみの業績を予想しました。

セグメント別の利益額は公表されていませんが、おそらくサービス事業が利益の大半を稼いでいるので、全社利益≒サービス事業の利益としました。

2019年3月期については月次の進捗を見る限り、やや会社予想を上回って着地するのではないかと思います。

2020年3月期は若干の増収増益予想、その後は+15%程度の成長が続くと予想しました。

追加利益率は2016年までの実績と近い20%に設定しています。

現在PCデポは人材投資期間として従業員教育に専念するために販促を縮小しています。この方針がいつまで続くかはわかりませんが、5年くらいの期間で見ればさすがに人材投資も一段落して販促を再開していることでしょう。

2023年3月期の営業利益予想は5,525百万円です。

期待株価は以下のとおりとなります。

5年後の経常利益予想5,525百万円×(1-法人税率30%)÷(発行済株式数52,622,400-自己株式2,424,700+新株予約権640,040)×想定PER15倍=1,141円

一株当たりネットキャッシュは

(現金9,421百万円+投資有価証券117百万円-借入金5,506百万円)÷(発行済株式数52,622,400-自己株式2,424,700)=80円

私の買値402円を基準とすると、NC調整後株価は402-80=322円となります。

期待リターンは1,141円÷322円=3.54倍

年率換算すると3.54365/1422=+38.4%となります。

期待リターンが基準となる+15%を大きく上回るので、大幅に割安であるという投資判断になります。

PERが11倍程度と市場から全く期待されていない水準のため、もし成長を再開できればかなりの高パフォーマンスが期待できそうです。

まとめ

高齢者向けのITサポートというニッチな市場で敵なしの状況で、出店余地も大きいです。

成長の再開には信用の回復を待つしかなく、かなりの根気を求められる投資になりますが、株価は期待感の薄さからかなり低く抑えられており、5年以上の期間で見れば期待リターンはかなり高いと思います。

気長に行きましょう。