成長株の銘柄選択においては、これまで解説してきた成長性、競争優位性に加えて、もう1つ重視すべき項目があります。

不況耐性です。

不況耐性とは、文字通り不況に耐えうる力のことを指します。

不況耐性の高い企業は、業績が景気に影響されにくく、不況になっても利益を減らさずに、場合によっては利益を伸ばし続けることができます。

成長株に長期投資する場合は、不況耐性の高い企業を選ぶことが重要です。

不況耐性が重要である理由

初心者が成長株に投資する場合、まずは過去の業績を判断の拠り所にすると思います。

過去5年くらい売上、利益が伸びていたら、今後も伸び続けるだろう、と。

もちろんそれは入り口としては正しいのですが、それだけではダメです。

なぜなら、過去の業績が伸びていたとしても、それは単に景気が良くて儲かっているだけかもしてないからです。

もしそのような銘柄を選んでしまった場合には、不況に入った途端、それまでの成長が嘘のように大幅な減益決算を出してきます。

株価は、減益によるepsの減少とPERの低下というダブルパンチを受けて数分の一にまで暴落する可能性が高いです。

したがって、成長株を選ぶ際には、それが単に景気が良くて儲かっているだけなのか、それとも景気に関係なく成長している企業なのかを見極めることが必要です。

景気の影響を受けやすい企業の例

成長株と見なされていた銘柄が、不況により業績悪化した事例をいくつか見てみましょう。

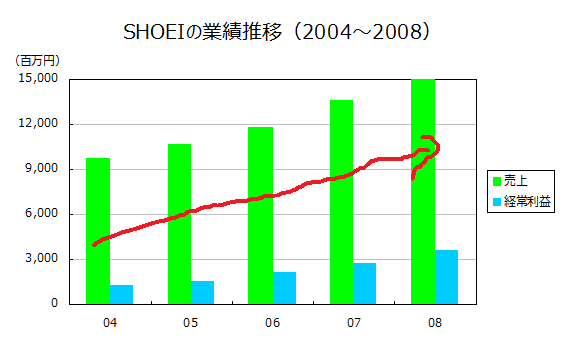

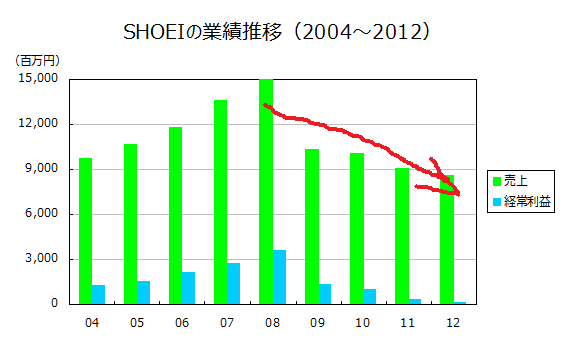

例えば、SHOEI(7839)です。

バイクのヘルメットを売る企業で、2004年から2008年にかけては業績は絶好調でした。

ところが、2008年のリーマンショック以降、業績は急転落します。

不況でバイクが売れなくなってしまい、当然ヘルメットも売れなくなってしまったんですね。

株価も高値の5分の1になってしまいました。

もっと極端な例を見てみましょうか。

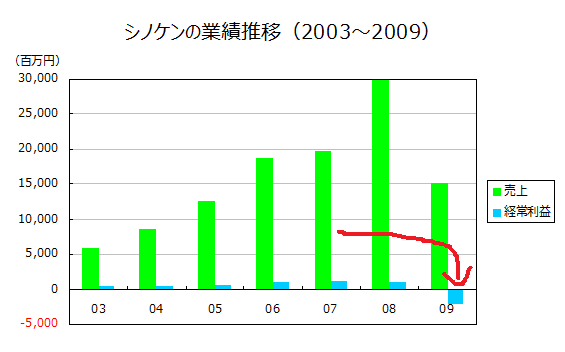

アパート販売のシノケングループ(8909)は、好景気を背景に業績を伸ばし続けました。

しかし、不動産市況の悪化により、2009年には大幅な赤字にまで転落します。

株価は高値のわずか70分の1にまで落ち込みます。

シクリカル・グロースは長期投資には向かない

ここで注意しておきたいのは、「不況耐性が低い=投資対象とならない」ということではない、ということです。

上に挙げた2銘柄は、景気変動の波を受けながらも、長期的には成長トレンドとなっています。

いわゆる「シクリカル・グロース株」というやつです。

シクリカル・グロース株は、景気が良くなってくると、爆発的に利益を増やします。

したがって、不況期から好況期に転じる際にはしばしば高リターンをもたらします。

近年にはいずれもリーマンショック前の高値を更新しています。

シノケンなんて2009年の底値から2018年の高値まで800倍以上になっています。

これは凄いリターンです。

よって、不況期にはこうしたシクリカル・グロース株に投資して、業績の反転を狙う、という戦略はアリだと思います。

ただし、シクリカル・グロース株は長期投資には不向きです。

私の場合、5~10年程度の投資期間を想定しています。

5~10年もの期間投資を継続していれば、その間に1回は不況を経験する可能性が高いです。

したがって、5年以上の投資期間を想定するような長期投資では、不況耐性の高い企業を選んで投資する必要があります。

不況時にも業績を伸ばし続けられる、または多少成長率が落ちても業績が大きく落ちないような企業です。

ましてや、今はリーマンショック後10年近くも続く景気拡大の真っただ中です。

ここから景気が悪化するリスクは大いにあるため、銘柄選択にあたり、不況耐性のチェックは必須です。